Ele prometeu falar sobre mapas específicos para viagens, eu espalhei. Há muito que eu queria fazer essa coleção, pois logo após o inverno passado refiz todos os meus cartões, e isso provavelmente não é o fim. À medida que as tarifas mudam, alguns cartões deixam de ser emitidos, em algum lugar que eu não gosto do serviço. Acabei de dizer que essa não é uma lista completa, é claro, há muito mais cartões. Existem apenas aqueles que eu tive uma vez, tenho agora ou pretendo estar no futuro.

Em geral, esse é um tipo de processo sem fim. Se você monitorar constantemente várias ofertas bancárias, procure esquemas rentáveis de uso de cartões, tanto para viagens ao exterior quanto para casa, procure contribuições interessantes, cartões de reembolso, bons cartões de crédito, isso afirma ser um hobby.

O conteúdo do artigo

- 1 Como escolher um mapa para viajar (atualizado em 10.2018)

- 2 Cartões de dólar e euro

- 3 Quais cartões eu escolhi (minha lista)

Como escolher um mapa para viajar (atualizado em 10.2018)

Além de emitir um cartão de viagem adequado para viagens, você também precisa fazer um seguro médico de viagem; caso contrário, poderá obter dinheiro seriamente se algo acontecer. Eu tenho um post muito detalhado sobre o seguro de mel, onde expliquei em detalhes todas as nuances e também em detalhes, como aqui.

Minha classificação de seguro>

Vamos ver o que as comissões podem ser, resumir e compará-las. Tomamos as taxas dos sistemas de pagamento Mastercard e Visa como fixas, porque são iguais para todos os cartões e não dependem de qual banco russo emitiu o cartão. As taxas de conversão dos bancos russos geralmente estão atreladas ao Banco Central (Banco Central), a fim de considerar mais convenientemente a perda. Pode haver imprecisões, porque as tarifas podem mudar, lembre-se disso..

Para entender como ocorrem as conversões de cartões, leia - Como converter corretamente Tugriks em rublos. E se você não sabe nada sobre mapas, comece com o artigo - Qual cartão bancário é melhor obter, existem os princípios básicos.

Em geral, enquanto o dólar / euro é instável, você pode comprar antecipadamente em moeda, colocar cartões de moeda e depois gastar / retirar. Ou aguarde a depreciação, e atualmente é possível comprar moeda mesmo quando já estiver no exterior, por exemplo, convertendo no banco da Internet.

Meus cartões bancários

Placa de resumo

+ vá para mais (lucro)

- ir para menos (perda)

reembolsos para categorias selecionadas ou ofertas especiais não são levados em consideração

Perda de retirada de caixa Perda de pagamento da loja Nota Tinkoff, crédito AllAgency. Receba um presente de 1000 esfregar. - 0% O meu favorito entre os cartões. Milhas de reembolso. Tinkoff, débito em moeda Preto 0% + 1% Cashback em dinheiro. Tinkoff, débito Black -2% -1% Cash back cash. Milho Mastercard World 0 + 1,5% de pontos de reembolso, difícil de gastar. Beeline Mastercard 0 + 1% de reembolso com bônus, para o telefone da beeline. Sberbank, débito Mastercard -3% -1,5% Cashback - obrigado pelo Sberbank. Alfabank, débito Mastercard -3,5% -2,5% Sem reembolso.

Quem é difícil de entender dados tabulares, olha meu post, onde comparei a lucratividade de um cartão em números em um valor específico retirado de um caixa eletrônico (removi especificamente o mesmo valor de todos os cartões no mesmo dia).

Afinidade, AllAgency de crédito / débito

Este é o meu cartão principal agora. Leia meu revisão detalhada com prós e contras, disse toda a verdade.

Cartão AllAirlines (de presente 1000 rublos)>

- Eles não sacam dinheiro de um cartão de crédito, altas taxas. Cashback 2% para compras.

- Conversão TUGRIK => USD vai à taxa de Mastercard ou Visa. Comissão de pagamento transfronteiriço: 0%

- Perda na conversão USD => RUB: taxa bancária interna = Banco Central + 2%.

Entre os cartões de crédito AllAgency - o meu favorito, eu o uso constantemente agora. Não gosta de cartões de crédito, faça o mesmo débito AllAgency (link presente 500 rublos). A perda total de 0% no pagamento (primeiro, devido à taxa do Banco Central + 2%, aumentamos 2%, mas eles são compensados por um reembolso de 2%). O reembolso é creditado em milhas (1 milha = 1 rub), para todas as compras de 2%, para hotéis e para a reserva de um carro, 10% é devolvido e para a compra de uma passagem aérea de 5%. A manutenção anual é de 1890 rublos ou gratuita, para despesas de 50 mil rublos ou mais por mês. Um período sem juros de 55 dias, seguro de viagem gratuito. O benefício interrompe o serviço anual várias vezes.

Tinkoff, rublo Preto

Agora você pode abrir uma conta em uma das 26 moedas e anexar qualquer cartão a ela. Então, durante o horário de trabalho em Moscou, é hora de comprar essa moeda e pagar do cartão 1 ao 1. Por exemplo, eu abri uma conta no baht.

Black Card (como presente por 3 meses de serviço)>

- Taxa de retirada de um banco bancário de terceiros: 0% (se você retirar mais de 3000 rublos). Cashback 1% para compras.

- Conversão TUGRIK => USD vai à taxa do Mastercard. Comissão de pagamento transfronteiriço: 0%

- Perda na conversão USD => RUB: taxa bancária interna = Banco Central + 2%.

Perdas totais ao retirar 2% ou 1% ao pagar por compras (o reembolso compensa tudo em 1%). O reembolso é creditado com dinheiro. O saldo do cartão é cobrado a 6% ao ano (existem algumas restrições, portanto, é mais fácil manter uma conta poupança em 5%, mas sem restrições), e a cada trimestre existem categorias para as quais 5% de reembolso, por exemplo, combustível, farmácias, transporte, multas da polícia de trânsito. A manutenção anual é gratuita, desde que você encontre mais de 30 mil rublos no cartão (ou 50 mil rublos depositados). Você pode anexar uma conta em qualquer moeda a um cartão e alterá-la em alguns cliques.

Milho, rublo Mastercard World

ATUALIZAR Desde o verão de 2016, o milho perdeu terreno. Reduziu a porcentagem na balança, removeu a capacidade de gastar pontos normalmente, etc. Parei de usar o cartão, agora tenho um sobressalente, porque é grátis. Leia todos os detalhes no meu post Visão geral do mapa de milho.

- Taxa de saque em caixa eletrônico: 0% se você ativar o serviço «juros sobre o saldo» e retire pelo menos 5.000 rublos por vez e não mais que 50.000 rublos por mês, caso contrário, uma comissão de 1%. Cashback 1,5% para compras.

- Conversão TUGRIK => USD vai à taxa do Mastercard. Comissão de pagamento transfronteiriço: 0%

- Perda na conversão USD => RUB: taxa bancária = Banco Central, ou seja, 0%.

Depois de receber o cartão, coloque o aplicativo móvel e insira o código promocional FRASFM38V, e você receberá 300 rublos. As perdas totais durante a retirada e o pagamento são de 0% e, devido ao reembolso, passamos a mais 1,5%. O Cashback recebe pontos difíceis de gastar. O serviço anual é gratuito, mas com o serviço ativado «os juros sobre a balança devem ser mantidos no cartão pelo menos 5.000 rublos por dia ou para realizar operações por 5.000 rublos por mês; caso contrário, será cobrada uma taxa de serviço de 70 rublos / mês. O SMS em todas as operações é gratuito.

Mastercard rublo Beeline

- Taxa de saque em caixa eletrônico: 0%, se você retirar pelo menos 5.000 rublos por vez e não mais de 50.000 rublos por mês, caso contrário, a comissão será de 1%. Cashback 1% para compras.

- Conversão TUGRIK => USD vai à taxa do Mastercard. Comissão de pagamento transfronteiriço: 0%

- Perda na conversão USD => RUB: taxa bancária = Banco Central, ou seja, 0%.

A perda total na retirada e pagamento é de 0% e, devido ao reembolso, passamos a mais 1%. O cartão Beeline é muito semelhante ao milho por princípio (também não é um cartão bancário) e as tarifas são muito semelhantes, a taxa de câmbio também é a mesma para o Banco Central. Mas mais adequado para os assinantes da Beeline, que eu não sou. O reembolso é concedido com bônus que você pode gastar com o pagamento do Beeline. Para categorias selecionadas cashback 5%. A manutenção anual é gratuita. Há juros sobre o saldo de 6% se o cartão tiver pelo menos 3.000 rublos por dia ou se forem gastos 3.000 rublos por mês. Caso contrário, o serviço custa 99 rublos por mês.

Sberbank, rublo Mastercard

Cartões clássicos de Sber

- Taxa de saque em um caixa eletrônico de um banco de terceiros: 1%. Há um reembolso de 0,5% de Obrigado.

- Conversão TUGRIK => USD vai à taxa do Mastercard. Comissão de pagamento transfronteiriço: 0%

- Perda na conversão USD => RUB: taxa interna do banco) = aproximadamente o Banco Central + 2%, pois é necessário esclarecer.

A perda total na retirada de 3% ou 1,5% no pagamento. Manutenção anual 750 rublos no primeiro ano, depois 450 rublos. Existe um reembolso na forma de programa «obrigado», para compras de 0,5%, para ações de até 30%. Se você tiver um cartão Visa (eu não recomendaria fazê-lo), adicione outros 2% de perdas (para cartões premium 0,75-1%) para o transfronteiriço em todas as operações.

Também me perguntaram sobre os cartões Momentum, eles são convertidos da mesma maneira. Dos benefícios - serviço anual gratuito. Das desvantagens - os limites das transações nos caixas eletrônicos por mês (50.000 rublos ou 1.600 dólares ou 1.200 euros) e no pagamento de mercadorias por dia (100.000 rublos ou 3.500 dólares ou 2.500 euros). Embora o último não seja mais crítico. Bem, às vezes você precisa de um cartão de visita.

Alfa Bank, Visa Ruble ou Mastercard

Pacotes de serviços Alpha

- Taxa para retirada de um caixa eletrônico de um banco de terceiros: 1%.

- Conversão TUGRIK => USD vai à taxa de Mastercard ou Visa. Comissão de pagamento transfronteiriço: 2,5% (dizem o contrário, dizem que não há comissão por transfronteiriço).

- Perda na conversão USD => RUB não é conhecida. Como eles colocam seus 2,5% na taxa de câmbio, sobre a qual escrevi no parágrafo anterior, não está claro se é essa conversão. Mas sempre haverá cerca de 2,5% no total. Aqui está a taxa interna do banco.

A perda total após a retirada é de 3,5% ou 2,5% após o pagamento. Em um cartão comum, a manutenção anual é gratuita, mas você deve conectar um dos pactos. O OPTIMUM mais barato, com uma comissão de 2189 rublos por ano ou 199 rublos / mês (por opção), que pode ser 0 rublos se uma das condições for atendida (nas contas, existem 100 mil rublos ou 20 mil / mês gastos por mês). Há também um bom cartão de reembolso, com um reembolso de 10% para postos de gasolina, 5% para cafés e 1% para outras compras. Ela tem um custo de manutenção anual de 1990 rublos / ano, mais o custo do pacote Optimum.

Outros cartões

Atualmente, existe um grande número de cartões no mercado e não me propus a tarefa de cobrir todos eles. Os cartões de débito Cashback não são ruins para as Barras AK (geração), SIAB (Cashback online), cartões de crédito para Otkrytie (Viagem), Binbank, Alpha (Travel Premium) e assim por diante. Existem muitas diferenças.

Todo mundo tem tarefas diferentes e oportunidades diferentes. Alguém não quer ter 20 cartões e é mais fácil usá-lo, enquanto alguém, pelo contrário, faz quase todas as compras para cada categoria de cartão. Por exemplo, se você viaja muito de carro (ou viaja para a Europa), pode fazer um cartão especialmente separado para pagar combustível com algum tipo de reembolso a 10%.

Olhei os mapas por um longo tempo e escolhi vários para mim, e alguns deles são de Tinkoff. Enquanto eu estou feliz com eles. Na minha opinião, eles basicamente têm vantagens suficientes: um bom reembolso por categoria, juros sobre o saldo no cartão, é fácil obter um cartão de crédito, o interbancário é gratuito. E também, o que tenho usado ultimamente - câmbio on-line a um bom ritmo, existe um truque vital: compre dólares todas as vezes antes de comprar (ou logo depois) e pague-os no exterior, e não rublos de um cartão de rublo, então não haverá perdas de conversão ( CB + 2%).

Cartões de dólar e euro

Antes de escolher um cartão de moeda, leia minha postagem, o que é melhor escolher uma moeda ou cartão de rublo.

Em um banco normal, ao remover quaisquer tugriks (baht, dinares, coroas) do cartão, eles serão convertidos em dólares à taxa do sistema de pagamento Master / Visa e deduzidos 1: 1 do seu cartão de dólar, não haverá comissões adicionais para a fronteira. Assim, se tivermos um cartão de moeda, sairemos da segunda conversão de USD => RUB à taxa doméstica de um banco russo, o que é importante se for muito diferente do Banco Central. Estes são os cartões que consideraremos principalmente aqui.

Se você já possui um cartão, precisa ligar para o seu banco e esclarecer em que moeda ele trabalha com o sistema de pagamento e como exatamente as conversões ocorrem, de acordo com o esquema. É importante a que taxa de conversão será, porque a melhor taxa é o sistema de pagamento (MPS) e não a taxa interna do banco. Ou, se, por exemplo, os Tugriks forem repentinamente convertidos pelo sistema de pagamento em euros, você precisará de um cartão de euro, e não de um dólar. Esteja preparado para que o call center responda às bobagens completas e descubra melhor no fórum bank.ru. Existem pessoas realmente conhecedoras que constantemente conferem cartões na vida real e calculam comissões, um hobby como esse. Também é importante descobrir se há uma taxa transfronteiriça quando a moeda de pagamento é diferente da moeda da conta (pague com um cartão de dólar na Sérvia / Bulgária / República Tcheca / Tailândia na moeda local).

Tinkoff

Agora tenho 2 cartões Tinkoff (apenas no caso 2) e posso anexar uma conta em rublo, dólar ou euro a qualquer um deles. Isso deve ser usado da seguinte maneira: nos países onde o euro está em uso, você precisa usar o cartão do euro e nos países onde os Tugriks (mesmo que seja territorialmente na Europa), usam o cartão do dólar. Sem comissões transgran. Retirada em dinheiro de 100 ye em qualquer caixa eletrônico sem comissão. Manutenção anual em contas em moeda estrangeira 0. Cashback 1% para todas as operações.

Mapa preto>

Cartão de dólar: use somente em caso de DÓLARES em andamento (baixa de 1 para 1) ou TUGRIKI (1 conversão de Tugriki => USD à taxa de câmbio do Ministério das Ferrovias). Na zona euro não é necessário (1 conversão EUR => USD à taxa do banco).

Cartão Euro: use somente nos países onde o EURO é usado (baixa de 1 para 1). Nos países de Tugrik não é necessário (2 conversões de Tugriki => USD => EUR, a primeira conversão à taxa de câmbio do Ministério das Ferrovias e a segunda à taxa de câmbio do banco).

Tabela de conversão de um representante Tinkoff do fórum

Sberbank

O Sberbank utilizará 0,75 a 2% da fronteira nos cartões Visa (não estará no Mastercard) ao remover os tugriks locais em um caixa eletrônico ou ao pagar por uma compra em uma loja, dependendo do grau do cartão premium. Cartões clássicos regulares - 2%. Aqui está um link para suas taxas (36 páginas). Portanto, se você criar um cartão Sberbank, precisará seguir as seguintes regras: na zona do euro - pagamento em euros, na zona do dólar - em dólares, na terceira moeda - com um cartão de crédito da Mastercard, em geral, como Tinkoff. Todas as operações, exceto a zona do euro, passam por USD. O serviço anual para o primeiro ano é de 30 anos, depois 20 anos / ano. Taxa de saque em caixa eletrônico 1%.

Cartão de dólar: use somente em caso de DÓLARES em andamento (baixa de 1 para 1) ou TUGRIKI (1 conversão de Tugriki => USD à taxa de câmbio do Ministério das Ferrovias). Na zona euro não é necessário (1 conversão EUR => USD à taxa do banco).

Cartão Euro: use somente nos países onde o EURO é usado (baixa de 1 para 1). Nos países de Tugrik não é necessário (2 conversões de Tugriki => USD => EUR, a primeira conversão à taxa de câmbio do Ministério das Ferrovias e a segunda à taxa de câmbio do banco).

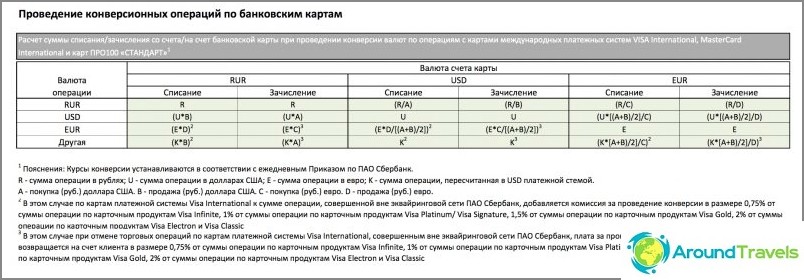

Tabela de conversão no site do Sberbank

Emprestimo à habitação

O Crédito à habitação tem uma ligação com a moeda de liquidação, dependendo do sistema de pagamento. Para um Visa, isso é em dólares, para um Mastercard, é um euro, então você precisa usar apenas um Visa em Dólar e um Euro Mastercard. Sem comissões transgran. Mas há uma comissão de US $ 3 para cada retirada de dinheiro, por ano, pode acumular decentemente um total de.

Visto em dólar: use somente nos países onde o dólar é usado (baixa de 1 para 1) ou TUGRIKI (1 conversão de Tugriki => USD à taxa de câmbio do Ministério das Ferrovias). Na zona euro é possível, mas não vale a pena (1 conversão de EUR => USD à taxa de câmbio do Ministério das Ferrovias).

Euro Master: use somente em países onde o EURO é usado (baixa de 1 para 1) e TUGRIKI (1 conversão de Tugriki => EUR à taxa de câmbio do Ministério das Ferrovias).

VTB 24

Você também pode considerar um cartão de dólar com eles, pois todas as operações passam por dólares e, se você pagar com um cartão de euro que não seja em euros, a situação será semelhante à de outros bancos. Serviço de pacote clássico de 90 rublos / mês (gratuito ao gastar entre 20.000 rublos / US $ 300 por mês), 1% para saques em caixas eletrônicos.

Cartão de dólar: use apenas nos países onde o dólar é usado (baixa de 1 para 1) ou TUGRIKI (1 conversão de Tugriki => USD à taxa de câmbio do Ministério das Ferrovias). Na zona euro é possível, mas não vale a pena (1 conversão de EUR => USD à taxa de câmbio do Ministério das Ferrovias).

Cartão Euro: use somente nos países onde o EURO é usado (baixa de 1 para 1). Nos países de Tugrik não é necessário (2 conversões de Tugriki => USD => EUR, a primeira conversão à taxa de câmbio do Ministério das Ferrovias e a segunda à taxa de câmbio do banco).

Rocketbank

Um bom cartão de dólar e no Rocketbank. Se houver uma dupla conversão com o rublo na taxa de câmbio do banco, que você não entende como, então com o dólar tudo fica claro, como com os outros - sem comissões. Estamos falando de MasterCard, na Visa uma comissão adicional de 2%. Mas até onde eu sei, eles ainda não emitem vistos. Cashback 1% para todas as operações. 5 saques gratuitos por mês nos caixas eletrônicos do mundo, depois 1,5%. Mas uma operação de retirada em um caixa eletrônico não pode exceder 10.000 rublos, o que não é de todo adequado para saques em caixas eletrônicos tailandeses, que cobram uma taxa de 200 baht por saques. Portanto, em Tai, é melhor retirar-se do Rocket naquelas caixas de bancos onde eles não cobram uma comissão (mas recentemente, muitas mesas de caixa cobram).

Cartão de dólar: use somente em caso de DÓLARES em andamento (baixa de 1 para 1) ou TUGRIKI (1 conversão de Tugriki => USD à taxa de câmbio do Ministério das Ferrovias). Na zona euro não é necessário (1 conversão EUR => USD à taxa do banco).

Alpha, Raiffeisen e Citibank

Os cartões de moeda alfa são adequados apenas quando você está em um país do euro (usando um cartão do euro) ou em um país do dólar (cartão do dólar). Caso contrário, o Alpha cobra uma taxa de conversão de cerca de 2,5% também para cartões de moedas, não apenas para rublos.

Raiffeisen espalha 1,65% da fronteira. O Citibank também não é aconselhável, os cursos são ruins.

Quais cartões eu escolhi (minha lista)

Não finjo a verdade da escolha, mas é para mim e para minhas necessidades que esses cartões são excelentes. Você pode usar minhas recomendações ou analisar outras opções e escolher algo de sua preferência. Certifique-se de escrever nos comentários que você escolheu como resultado.

- Cartão de crédito Tinkoff AllAgency - para compras na Rússia e no exterior, claro, é claro para hotéis / ingressos, portanto já haverá reembolso de 3 a 10%. Agora este é o meu cartão principal, todas as despesas vão nele. É conveniente entrar no limite de crédito enquanto meu próprio dinheiro é depositado com juros. Repultei o serviço anual muito rapidamente devido à compensação por milhas. Sim, e eu tenho mais de 50 mil por mês.

- Preciso de um Tinkoff Black de débito com uma conta de rublo, antes de tudo, para um interbancário de rublo gratuito, distribuindo fundos em outros cartões e retirando dinheiro de caixas eletrônicos na Rússia. Também uso contas de poupança separadas de 5%, nas quais você pode depositar ou sacar dinheiro a qualquer momento, sem restrições, pois, ao encontrar dinheiro no cartão, os juros sobre o saldo são cobrados em 6% somente quando houver despesas de 3000 rublos / mês e é mais seguro não manter todo o valor no cartão. Para as categorias selecionadas (alteração trimestral), é possível obter não o reembolso padrão de 1%, mas 5%. Você pode guardar 30.000 rublos no cartão para manutenção gratuita (ou um depósito de 50 mil rublos) ou não guardar nada.

- Débito Black Tinkoff com uma conta dólar / euro vinculada a ele. Pode ser um cartão separado ou o próprio rublo, apenas uma conta de rublo é desatada e vinculada. Dólar para países tugrik, Euro para zona do euro. Eu uso no exterior, ou câmbio, ou Allivil. Para cartões de moeda, você precisa subornar a moeda periodicamente a uma boa taxa ou imediatamente antes da compra. Como a taxa de câmbio dentro do banco na Internet Tinkoff é próxima da taxa de câmbio (durante o horário de trabalho em Moscou), isso é mais lucrativo que o milho com a taxa do Banco Central. Das vantagens, um reembolso de 1% (ninguém possui cartões de moeda), conversão de moeda no banco da Internet à taxa de câmbio +/- 0,5%, o que é muito bom. Serviço gratuito. Retiro dinheiro de caixas eletrônicos de cartões em moeda estrangeira no exterior.

- Milho Eu o uso como um cartão sobressalente por precaução. Por exemplo, você pode sacar dinheiro no exterior, pagar por mercadorias em moeda estrangeira à taxa do Banco Central se outros cartões tiverem esgotado os limites ou foram perdidos. Devido à manutenção gratuita e bolso sms grátis, ela não puxa, você pode usar apenas ocasionalmente. Depois de receber o cartão, coloque o aplicativo móvel e digite o código promocional FRASFM38V, e você receberá 300 rublos.

- Crédito Tinkoff Drive (link 1000 rublos por cartão). Fiz 10% para gasolina com reembolso, 5% para serviços de automóveis. Na verdade, eu só preciso de gasolina na Rússia e no exterior. Eu percebi isso - a manutenção anual de 990 rublos será retirada rapidamente e o cartão funcionará com lucro. Vou tentar por um ano e, em seguida, talvez seja substituído por outro cartão para pagar pelo combustível.

- Além disso, há também um cartão Sberbank. Sber é conveniente porque todo mundo tem, mesmo entre pessoas mais velhas. Você pode apenas dizer o número do cartão Sber (ou telefone celular) e a outra pessoa não terá dúvidas com a transferência. Eu uso apenas nesses casos. Além de ocasionalmente sacar dinheiro, o Sberbank tem um bom limite nos caixas eletrônicos para cartões Mastercard Standart (150 mil rublos / dia), e existem caixas eletrônicos Sberbank em cada esquina. Também fiz um cartão Maestro com manutenção gratuita e um limite de retirada de 50 mil rublos em um caixa eletrônico, só posso deixá-lo.

- Existem outros cartões, mas eu não usei alguns, parei alguns. Por exemplo, os cartões Vanguard tornaram-se menos lucrativos (ocasionalmente, uso apenas uma conta e um banco interbancário por 10 rublos cada), um cartão de crédito Tinkoff Platinum não correu bem. Existe um cartão Mnogo.ru e Epayments, que é ótimo para retirar o Webmoney e geralmente para freelancers, mas como eu tenho todas as rendas brancas, ele nunca foi útil para mim. Existem cartões Alfabank, mas eles ainda são inúteis (acho que eles são o Alpha Travel Premium). Talvez eu faça de alguma forma um cartão Travel-Discovery ou um Rocketbank.

Cartão AllAirlines (de presente 1000 rublos)>

P.S. A postagem é atualizada periodicamente (data de atualização no início da postagem) se as condições nos cartões mudarem, ou eu mesmo faço outras. Ficarei feliz se você contar sobre outros mapas saborosos, tanto para viajar para o exterior quanto para usar em casa..